Menentukan Tingkat Materialitas (Materiality)

Materialitas menurut FASB dalam Arens dkk., (2011:257) adalah besarnya nilai yang dihilangkan atau salah saji informasi akuntansi yang dilihat dari keadaan yang melingkupinya dapat mengakibatkan perubahan atas atau pengaruh terhadap pertimbangan orang yang meletakkan kepercayaan terhadap informasi tersebut, karena adanya penghilangan atau salah saji tersebut.

Suatu item dikatakan material jika penghilangan atau kesalahan penyajian item tersebut dapat mempengaruhi keputusan ekonomi yang diambil berdasarkan laporan keuangan tersebut (IAI,2020).

Suatu item dapat material karena jumlahnya atau sifatnya. Hal mungkin menyebabkan material karena sifatnya seperti 1.000.000 bisa mengubah laba menjadi rugi, mengubah batasan operasional misanya dari entitas mikro ke entitas menengah. Standar audit tidak memberikan panduan spesifik dalam penentuan materialitas untuk laporan keuagnan secara keseluruhan. Dalam prakteknya auditor dapat menetapkan tingkat materialitas, berdasarkan kisaran berikut (IAI, 2020):

Pendapatan/penjualan : 0,5 – 1%

Laba sebelum pajak : 5% – 10%

Aset kotor : 1% – 2%

Konsep materialitas diterapkan oleh auditor pada tahap perencanaan dan pelaksanaan audit, serta pada saat mengevaluasi dampak kesalahan penyajian yang teridentifikasi dalam audit dan kesalahan penyajian yang tidak dikoreksi, jika ada, terhadap laporan keuangan dan pada saat merumuskan opini dalam laporan auditor (ISA 320.5).

Dalam perencanaan audit, auditor membuat pertimbangan-pertimbangan tentang ukuran kesalahan penyajian yang dipandang material. Pertimbangan-pertimbangan tersebut menyediakan suatu basis untuk (ISA 320:6):

- Menentukan sifat, saat dan luas prosedur penilaian risiko.

- Mengidentifikasi dan menilai risiko kesalahan penyajian material.

- Menentukan sifat, saat dan luas prosedur audit lanjutan.

Materialitas yang ditetapkan pada tahap perencanaan audit tidak semena-mena menentukan bahwa kesalahan penyajian yang tidak dikoreksi, secara individual atau gabungan di bawah materialitas tersebut, akan selalu dievaluasi tidak material. Kondisi-kondisi yang berkaitan dengan beberapa kesalahan penyajian dapat menyebabkan auditor menilai kesalahan penyajian tersebut sebagai kesalahan penyajian material walaupun kesalahan penyajian tersebut berada di bawah tingkat materialitas. Walaupun tidak praktis untuk merancang prosedur audit untuk mendeteksi kesalahan penyajian material yang hanya berdasarkan sifatnya, auditor tidak boleh hanya mempertimbangkan ukuran, tetapi juga sifat kesalahan penyajian yang tidak dikoreksi, dan keadaankeadaan tertentu yang menyebabkan terjadinya kesalahan penyajian tersebut, pada saat mengevaluasi dampak kesalahan penyajian tersebut terhadap laporan keuangan.

ISA 320.8 menjelaskan tentang: “tujuan auditor adalah menerapkan secara tepat konsep materialitas dalam merencanakan dan melaksanakan audit.”

Materialitas pelaksanaan (performance materiality) menurut ISA 320.9 adalah suatu jumlah yang ditetapkan oleh auditor, pada tingkat yang lebih rendah daripada materialitas untuk laporan keuangan secara keseluruhan, untuk mengurangi ke tingkat rendah yang semestinya kemungkinan kesalahan penyajian yang tidak dikoreksi dan yang tidak terdeteksi yang secara agregat melebihi materialitas untuk laporan keuangan secara keseluruhan. Jika berlaku, materialitas pelaksanaan dapat ditetapkan oleh auditor pada jumlah yang lebih rendah daripada materialitas golongan transaksi, saldo akun atau pengungkapan tertentu.

Menentukan Risiko Audit

Risiko audit adalah risiko bahwa auditor memberikan opini audit yang tidak tepat ketika laporan-laporan keuangan memiliki salah saji material. Mudahnya risiko audit adalah risiko memberikan opini yang tidak sesuai dengan laporan keuangan yang disajikan. Semakin tinggi risiko audit, maka semakin banyak bukti yang harus dikumpulkan agar auditor dapat memperoleh ansurans yang memadai sebagai dasar untuk menyatakan opini atas laporan keuangan.

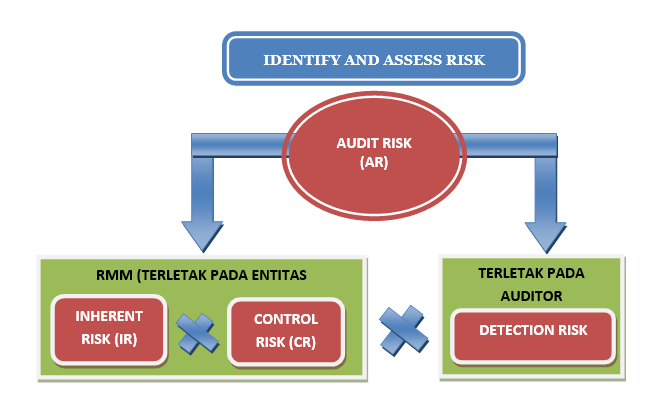

Tujuan auditor adalah mengurangi risiko audit pada suatu tingkat yang rendah yang dapat diterima (acceptably low level). Elemen yang menentukan risiko audit (audit risk) yaitu risiko bawaan (inherent risk) dimana risiko ini melekat pada entitas bisnis, risiko pengendalian (control risk) dan detection risk. Detection risk terletak pada auditor bagaimana auditor medeteksi salah saji. Inherent risk dan control risk dijadikan satu kotak karena di dalam standar audit bersama-sama (tidak tertulis secara terpisah) yang biasanya disebut dengan risiko salah saji material (risk of material mistatement-RMM). Antar RMM dengan detection risk berbanding terbalik artinya semakin tinggi risiko bawaan semakin tinggi risiko pengendalian maka detection risk-nya semakin rendah. Artinya audit risknya akan semakin tinggi sehingga auditor harus melakun prosedur yang ketat agar detection risknya rendah. Berikut gambaran mengenai elemen dari risiko audit:

Berikut penjelasan masing-masing elemen:

- Risiko bawaan (inherent risk)

Risiko bawaan adalah kerentanan dari saldo akun atau kelompok transaksi terhadap kemungkinan salah saji yang bersifat material, baik untuk masing-masing saldo akun atau kelompok transaksi maupun saat digabungkan dengan salah saji dari saldo akun atau kelompok transaksi lainnya, dengan asumsi tidak terdapat pengendalian internal yang terkait.

Risiko bawaan adalah kerentanan suatu asersi (mengenai jenis transaksi, saldo akun, atau pengungkapan) terhadap salah saji yang mungkin material, sendiri atau tergabung, tanpa memperhitungkan pengendalian terkait (Tuanakotta, 2014:90).

Risiko bawaan mengukur penilaian auditor atas kemungkinan terdapatnya salah saji material (baik kecurangan maupun kesalahan) dalam sebuah bagin pengauditan sebelum mempertimbangkan efektivitas pengendalian internal klien (Arens dkk., 2011:272).

Risiko bawaan (inherent risk) merupakan kemungkinan suatu asersi mengandung salah saji material dengan tidak memperhitungkan sistem pengendalian perusahaan. Risiko ini bisa terjadi karena pengendalian internal perusahaan ataupun industri dari klien. Risiko terhadap pengendalian internal misalnya persediaan kain pada furniture industry (contoh terdapat keusangan persediaan kain pada yang tinggi karena sudah tidak sesuai dengan mode). Selanjutnya risiko bawaan industri klien dapat kita misalnya perusahaan memiliki piutang (risiko piutang tak tertagih bisa saja terjadi karena klien bangkrut).

Faktor-faktor yang mempengaruhi risiko bawaan antara lain (Arens dkk., 2011:279):

-

- Sifat bisnis klien, misalnya perusahaan pabrikasi produk elektornik menghadapi kemungkinan keusangan lebih besar dibandingkan pabrik baja.

- Hasil pengauditan sebelumnya, salah saji yang ditemukan dalam pengauditan sebelumnya memiliki kecenderungan untuk terjadi lagi dalam audit tahun berjalan karena banyak jenis salah saji yang bersifat sistematis.

- Kontrak kerja yang pertama atau kontrak kerja yang berulang, sebagian besar auditor menetapkan risiko bawaan yang tinggi untuk tahun pertama pengauditan dan mengurangi pada tahun-tahun berikutnya saat semakin meningkatnya pengetahuan mengenai klien.

- Pihak-pihak memiliki hubungan istimewa, transaksi antara pihak-pihak istimewa akan memiliki kecenderungan salah saji yang lebih besar karena pihak-pihak ini tidak independen.

- Transaksi-transaksi yang tidak bersifat rutin, transaksi untuk jenis ini cenderung dicatat dengan tidak benar dibandingkan dengan transaksi yang bersifat rutin karena klien seringkali tidak memiliki pengalaman dalam mencatat transaksi yang tidak biasa.

- Penilain yang diperlukan untuk mencatat saldo-saldo akun dan transaksi dengan benar, penilaian merupaakn estimasi dari pihak manajemen seperti penyisihan piutang tak tertagih, persediaan usang dsb.

- Membuat populasi, misalnya transaksi-transaksi dengan perusahaan afiliasi, piutang karyawan, pengeluaran kas dsb.

- Faktor-faktor yang terkait dengan kecurangan dalam laporan keuangan.

- Faktor-faktor yang terkait dengan penyalahgunaan aset.

- Risiko pengendalian (control risk)

Risiko pengendalian adalah risiko salah saji material yang dapat terjadi, yang tidak dapat dicegah atau dideteksi dan dikoreksi secara tepat waktu dengan sistem akuntansi dan sistem pengendalian internal.

ISA 315.12 menyatakan bahwa auditor wajib memperoleh pemahaman mengenai pengendalian intern yang relevan dengan audit. Meskipun sebagian besar pengendalian yang relevan dengan audit kemungkinan berhubungan dengan pelaporan keuangan, namun tidak semua pengendalian yang berhubungan dengan pelaporan keuangan relevan dengan audit. Ini merupakan hal yang berkaitan dengan pertimbangan profesional auditor apakah suatu pengendalian, secara individual atau bersama-sama dengan yang lain, merupakan hal yang relevan dengan audit.

Risiko pengendalian mengukur penilaian auditor mengenai apakah salah saji melebihi jumlah yang dapat diterima di suatu bagian pengauditan akan dapat dicegah atau dideteksi dengan tepat waktu oleh pengendalian internal klien (Arens dkk, 2011:272).

Risiko pengendalian adalah risiko bahwa suatu salah saji bisa terjadi dalam suatu asersi (mengenai jenis transaksi, saldo akun, atau pengungkapan) dan bisa material, sendiri atau tergabung dengan salah saji lainnya, tidak terdeteksi dan terkoreksi pada waktunya oleh pengendalian entitas (Tuanakotta, 2014:90).

Risiko pengendalian akan menjadi lebih rendah ketika tindakan pengendalian yang efektif dilakukan. Namun selalu terdapat risiko pengendalian yang dikarenakan keterbatasan dari pengendalian internal seperti:

-

-

- Biaya > manfaat

- Transaksi rutin / tidak rutin

- Kesalahan manusia

- Pengabaian oleh manajemen

- Tipuan melalui kolusi

- Perubahan dalam prosedur

-

Risiko pengendalian (control risk) merupakan kemungkinan suatu asersi terdapat salah saji material, namun tidak dapat dicegah atau terdeteksi secara cepat oleh sistem pengendalian perusahaan. Contoh transaksi penjualan sepatu 1.000 pcs dengan harga 5.000/pcs maka diperoleh total sebesar 5.000.000. Namun jumlahnya total ternyata 500.000. seharusnya sistem akuntansi dapat mendeteksi kesalahan, namun transaksi tersebut lolos karena pengendalian kurang maksimal.

- Risiko deteksi (detection risk)

Risiko deteksi adalah risiko bahwa prosedur-prosedur substantif auditor tidak akan dapat mendeteksi salah saji yang terdapat pada saldo akun atau kelompok transaksi yang bersifat material.

Risiko deteksi adalah risiko yang bersedia diambil para auditor atas berbagai kesalahan yang tidak terdeteksi atau dicegah oleh stuktur pengendalian yang juga tidak terdeteksi auditor (Hall dan Singleton, 2007:14).

Risiko deteksi adalah risiko bahwa prosedur yang dilaksanakan auditor untuk menekan risiko audit ke tingkat rendah yang dapat diterima, tidak akan mendeteksi salah saji yang bisa material, secara individu atau tergabung dengan salah saji lainnya (Tuanakotta, 2014:91).

Risiko deteksi yang direncanakan merupakan risiko dimana bukti audit untuk suatu bagian tidak mampu mendeteksi salah saji yang melebihi salah saji yang dapat diterima.

Risiko non sampling adalah kemungkinan terjadi kesalahan pengambilan keputusan dikarenakan kurangnya pemamahan atas sifat dari bisnis klien, penggunaan teknik pengambilan sampel yang tidak valid, kegagalan untuk menginvestigasi kelas aset, liabilitas atau transaksi tertentu (IAI, 2020).

Terdapat hubungan terbalik di antara risiko deteksi dan gabungan dari risiko bawaan dan pengendalian. Misalnya ketika risiko bawaan dan risiko pengendalian cukup tinggi, kebutuhan risiko-risiko deteksi yang dapat diterima cukup rendah untuk mengurangi risiko audit pada tingkat rendah yang dapat diterima. Dengan kata lain ketika risiko bawaan dan pengendalian cukup rendah, auditor dapat menerima risiko deteksi yang lebih tinggi dan masih dapat mengurangi risiko audit pada tingkat rendah yang dapat diterima.

Risiko yang penting (significant risks) merupakan risiko-risiko audit yang memerlukan pertimbangan audit secara khusus. Risiko-risiko yang penting umumnya berhubungan dengan hal-hal yang memerlukan pertimbangan dan transaksi-transaksi tidak ruting yang penting. Sebagai contoh: pertimbangan digunakan dalam pengembangan estimasi nilai wajar (fair value) atau estimasi akuntansi yang penting. Transaksi-transaksi tidak rutin merupakan transaksi-transaksi yang tidak biasa terjadi, baik karena ukuran maupun sifat dasar transaksi, serta transaksi-transaksi yang jarang terjadi. Risiko salah saji material mungkin lebih besar karena hal-hal yang memerlukan pertimbangan penting mengharuskan adanya estimasi akutansi atau pengakuan pendapatan, dan terhadap asumsi-asumsi terkait sejumlah dampak yang mungkin ditimbulkan pada peristiwa-peristiwa di masa depan (misalnya nilai wajar) daripada transaksi-transaksi biasa.

Leave a Reply